Από το ξέσπασμα του πολέμου στην Ουκρανία, οι διεθνείς αγορές δέχονται το νέο «χτύπημα» μετά το άλλο, με αποτέλεσμα μετοχές και ομόλογα να κατρακυλούν ολοένα και περισσότερο, εν μέσω ενός περιβάλλοντος έντονης και κλιμακούμενης αβεβαιότητας.

Ωστόσο, τα μεγάλα «πορτοφόλια» φαίνεται ότι βγαίνουν προς το παρόν «αλώβητα» από τον ιστορικό πληθωρισμό, τα υψηλότερα επιτόκια των κεντρικών τραπεζών και τα διαδοχικά sell off, στρεφόμενα προς την ασφαλή «αγκαλιά» των… ιδιωτικών assets. Πρόκειται για επενδύσεις σε λιμάνια, διόδια, αεροδρόμια, αυτοκινητόδρομους, υποδομές ανανεώσιμων πηγών ενέργειας. Οτιδήποτε, δηλαδή, δεν διαπραγματεύεται στα χρηματιστήρια.

Αυτήν τη στρατηγική έχουν υιοθετήσει οι «γίγαντες» της αγοράς -από τα κρατικά ταμεία πλούτου της Κίνας έως το συνταξιοδοτικό ταμείο της Καλιφόρνια. Και το Νο.1 ερώτημα είναι πλέον το εξής: Πώς αυτά τα ιδιωτικά στοιχήματα θα παραμείνουν «ανεπηρέαστα» από την επιδείνωση των οικονομικών προοπτικών;

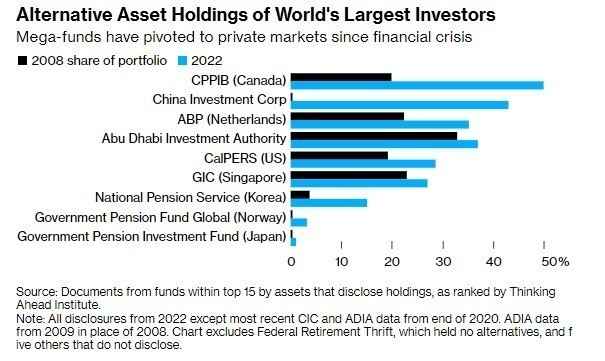

Τα 10 μεγαλύτερα funds παγκοσμίως, τα οποία έχουν παραδεχθεί ότι διαθέτουν περιουσιακά στοιχεία σε μη-δημόσιες αγορές, από το 2008 έως σήμερα έχουν διπλασιάσει τη συνδυασμένη στάθμιση σε assets, όπως ιδιωτικά κεφάλαια και πιστώσεις, real estate, υποδομές και αμοιβαία κεφάλαια. Κι αυτή πλέον ανέρχεται στο 1/4 του χαρτοφυλακίου τους.

Η εν λόγω αλλαγή από τα συγκεκριμένα funds, στα οποία περιλαμβάνονται συνταξιοδοτικά ταμεία από την Ιαπωνία έως τον Καναδά και επενδυτικά ταμεία από τη Νορβηγία έως τη Μέση Ανατολή, πραγματοποιήθηκε κυρίως εις βάρος μετοχών και ομολόγων αξίας 7,7 τρισ. δολαρίων.

Οδηγός σε περιόδους κρίσης

Γι’ αυτόν ακριβώς τον λόγο, οι τοποθετήσεις σε μη δημόσια assets, τα οποία ναι μεν μπορούν να πουληθούν δυσκολότερα, αλλά υπόκεινται σε λιγότερο συχνές ανατιμήσεις, έχουν αποτελέσει έναν «οδηγό» για το πώς μπορείς να «ομορφύνεις» τις ζημιές των επενδυτών.

Ας μην ξεχνάμε ότι η απόφαση των κεντρικών τραπεζών να προχωρήσουν σε σύσφιγξη της νομισματικής πολιτικής (αύξηση επιτοκίων), ως απόρροια του υψηλού πληθωρισμού, έχει εξαλείψει το ¼ της αξίας των μετοχών και το 1/5 της αξίας των ομολόγων εντός του 2022.

Κόντρα σ’ αυτό το σκηνικό, τα ιδιωτικά κεφάλαια αναμένεται να επιφέρουν καλύτερες αποδόσεις κατά την επόμενη δεκαετία, όπως προμηνύουν τα στοιχεία της BlackRock.

«Οι μετοχές είναι πιθανό να κινηθούν σε χαμηλότερα επίπεδα από τα σημερινά, ενώ τα ομόλογα ενδεχομένως θα συνεχίσουν να αντιμετωπίζουν κινδύνους από τις αυξήσεις επιτοκίων των κεντρικών τραπεζών» τονίζει ο Κιμ Μπογουότερ, επικεφαλής σύμβουλος στην Frontier Advisors, η οποία διαχειρίζεται περίπου 400 δισ. δολάρια.

«Έχοντας περισσότερα “κομμάτια” στο χαρτοφυλάκιο, τα οποία αντιδρούν με διαφορετικό τρόπο, μπορούμε να έχουμε ισχυρές αποδόσεις όταν τα παραδοσιακά assets δεν πηγαίνουν καλά» εξηγεί ο ίδιος, μιλώντας στο πρακτορείο Bloomberg.

Κέρδη της τάξης του 7,1% σε μη-εισηγμένο real estate, για παράδειγμα, βοήθησαν το νορβηγικό ταμείο πλούτου να περιορίσει τη ζημιά του α’ εξαμήνου στο 14,4%. Κατά το ίδιο διάστημα, οι μετοχές παγκοσμίως υποχώρησαν κατά 21%.

Το εθνικό συνταξιοδοτικό ταμείο της Κορέας, παράλληλα, παρουσίασε κέρδη 7,3% από τις εναλλακτικές μη δημόσιες επενδύσεις, κρατώντας στο 8% τις συνολικές ζημιές των πρώτων έξι μηνών.

Την ίδια στιγμή, το συνταξιοδοτικό επενδυτικό ταμείο της Ιαπωνίας είδε τις εναλλακτικές επενδύσεις να αποδίδουν κατά 21,4% στο α’ τρίμηνο του 2022, δηλαδή ένα ποσοστό τέσσερις φορές μεγαλύτερο σε σχέση με την απόδοση του συνολικού χαρτοφυλακίου.

Πηγή: newmoney.gr