Αν παρατηρήσουμε την πορεία της τιμής του Bitcoin που ξεκινάει από την κορυφή του Νοεμβρίου 2021, συνεχίζει με την βουτιά που ακολούθησε, μέχρι την πρόσφατη ανάκαμψη, παρουσιάζει πολλά κοινά χαρακτηριστικά με την περίοδο του bear market της περιόδου 2018-19, όσο αφορά το μήκος και την τροχιά. Αυτά υποστηρίζει ο Vetle Lunde, αναλυτής της εταιρίας ερευνών Κ33.

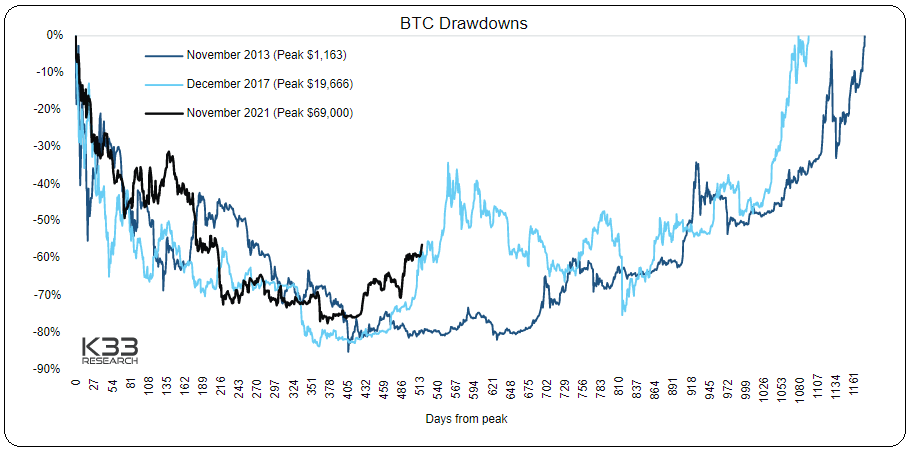

Πράγματι, το παρακάτω διάγραμμα δείχνει να δικαιώνει αυτή την εκτίμηση. Με μαύρο είναι η πορεία του Bitcoin από την κορυφή του 2021, με ανοικτό μπλε από την κορυφή του 2017 και με σκούρο μπλε, από την κορυφή του 2013. Στην αριστερή πλευρά βρίσκεται το ποσοστό πτώσης και στην οριζόντια, οι ημερολογιακές ημέρες που πέρασαν από τις 3 κορυφές.

Η υποχώρηση του 2018, όπως παρατηρούμε, ήταν λίγο πιο μεγάλη και απότομη. Η τιμή του κυριότερου κρυπτονομίσματος σημείωσε πτώση 84% έναντι 78% το 2022. Εκτός όμως από αυτό, οι ομοιότητες που εμφανίζονται μέχρι τώρα, είναι εντυπωσιακές.

Ποιο είναι το πρώτο συμπέρασμα που μπορούμε να βγάλουμε; Πως αν επαναληφθεί ο ίδιος κύκλος, τότε θα υπάρξει μια τοπική κορυφή περίπου σε ένα μήνα από τώρα, με το Bitcoin να φτάνει μέχρι τις 45.000 δολάρια. Πιο καλά φαίνεται στο παρακάτω διάγραμμα που ξεκινάει από τον πυθμένα του 2018 και 2022 αντίστοιχα.

Οι οικονομικοί κύκλοι

Είναι λογικό να περιμένουμε μια επανάληψη του κύκλου, με τόσο μεγάλη ακρίβεια; Η προφανής απάντηση αν είχαμε να εξετάσουμε οποιοδήποτε άλλο χρηματιστηριακό τίτλο, θα ήταν ένα εμφατικό όχι. Ωστόσο εδώ έχουμε να κάνουμε με το Bitcoin. Τι διαφορά έχει το Bitcoin με εμπορεύματα και μετοχές; Σταθερό οικονομικό κύκλο.

Γνωρίζουμε πως οι φάσεις ανόδου και πτώσης στην οικονομία συμβαίνουν νομοτελειακά, αλλά δεν είναι ισομερείς, ούτε εμφανίζονται σε σταθερά χρονικά διαστήματα. Διαφοροποιούνται σε μέγεθος και διάρκεια. Η εναλλαγή από την ευφορία στην ανησυχία, από την ανάπτυξη στην ύφεση, είναι μια διαδικασία που επαναλαμβάνεται σε διάφορες παραλλαγές.

Μια κεντρική τράπεζα προσπαθεί, άλλοτε με περισσότερη και άλλοτε με λιγότερη επιτυχία, να καταπολεμά τους οικονομικούς κύκλους. Λειτουργεί σαν αμορτισέρ που αποσβένει τους κραδασμούς. Όταν η οικονομία επιβραδύνεται, μειώνει το κόστος του χρήματος και παρέχει ρευστότητα. Χρησιμοποιεί διάφορα εργαλεία, με πρώτα από όλα τον καθορισμό των επιτοκίων, προκειμένου να αυξήσει την διαθέσιμη ποσότητα χρήματος. Όταν η οικονομία επιταχύνει, ακολουθεί την ανάστροφή διαδικασία, για να αποφύγει την υπερθέρμανση και τον πληθωρισμό.

Στο Bitcoin τα πράγματα είναι πιο ξεκάθαρα. Κάθε κύκλος εμφανίζεται μέσα σε σχετικά σταθερό χρονικό πλαίσιο. Είμαστε σε θέση να γνωρίζουμε ακριβώς την τρέχουσα παροχή, τη συνολική προσφορά και το ποσοστό εισροής νέων χρημάτων στο σύστημα. Με ακρίβεια και με προοπτική δεκαετιών, επειδή σχεδόν κάθε τέσσερα χρόνια είναι προγραμματισμένο να συμβαίνει ένα εξαιρετικά σημαντικό γεγονός που καθορίζει την ίδια την πορεία του Bitcoin: το halving (υποδιπλασιασμός). Η προσφορά χρήματος από την παραγωγή νέων νομισμάτων μειώνεται στο μισό.

Τι είναι το halving; Στην αρχή όταν πρωτοεμφανίστηκε το Bitcoin, δημιουργούνταν 7.200 την ημέρα ή 50 ανά 10’. Την επόμενη περίοδο έγιναν 3.600 και αργότερα 1.800. Σήμερα ο ρυθμός ημερήσιας παραγωγής είναι 900 νομίσματα (ή 6,25 ανά block). Όμως σε ένα χρόνο από τώρα, ο ρυθμός εξόρυξης θα πέσει στο 450. Κατόπιν στο 225 και πάει λέγοντας, μέχρι να μηδενίσει η παραγωγή τους. Να μην ξαναβγούν καινούργια. Έτσι προκύπτει το ανώτατο όριο των 21 εκατομμυρίων Bitcoin.

Δεν θα απορήσει λοιπόν κανείς, με δεδομένο τον σταθερό κύκλο, σχεδόν ανά τετραετία, αν η ανάκαμψη του Bitcoin και η πορεία προς το προηγούμενο υψηλό των 69.000 δολαρίων, ακολουθήσει παρόμοια πορεία με το παρελθόν.

Η επίδραση της Fed

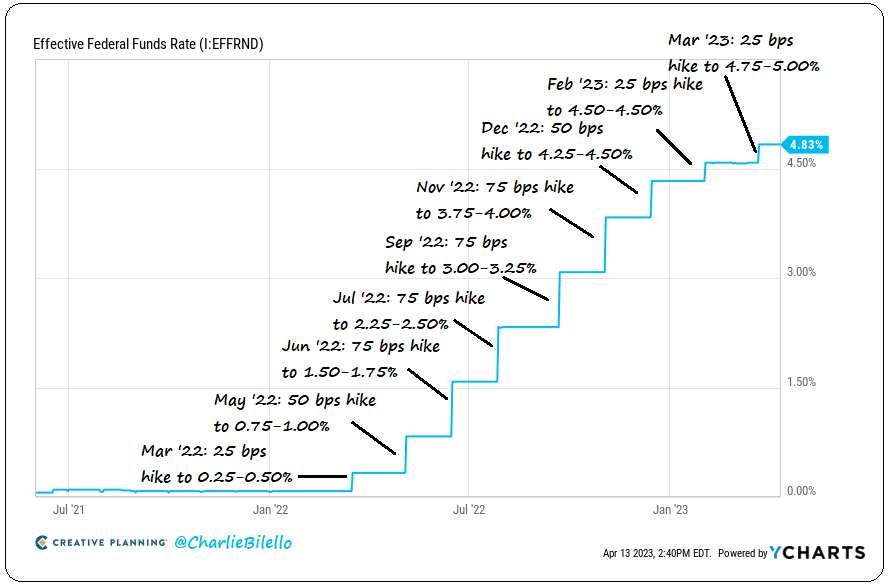

Το σενάριο της σημαντικής ανόδου το επόμενο διάστημα ενισχύεται και από… την Fed. Η επόμενη συνάντησή του συμβουλίου της ομοσπονδιακής τράπεζας των ΗΠΑ θα λάβει χώρα στις 3 Μαΐου. Σύμφωνα με εκτιμήσεις των αναλυτών, υπάρχει πιθανότητα 80% για δέκατη συνεχόμενη αύξηση των επιτοκίων. Αν αποφασιστεί πάλι αύξηση της τάξης του 0,25%, τότε το βασικό επιτόκιο θα βρεθεί πάνω από το 5%, για πρώτη φορά από τον Σεπτέμβριο του 2007.

Όλοι θυμόμαστε τι καταστροφή ακολούθησε τότε. Κι αν δεν θυμούνται κάποιοι νεότεροι, σίγουρα θα έχουν διαβάσει για το σκάσιμο της φούσκας των ενυπόθηκων δανείων, η οποία οδήγησε σε μια χρηματοπιστωτική κρίση που παρέσυρε στην άβυσσο όλο τον κόσμο.

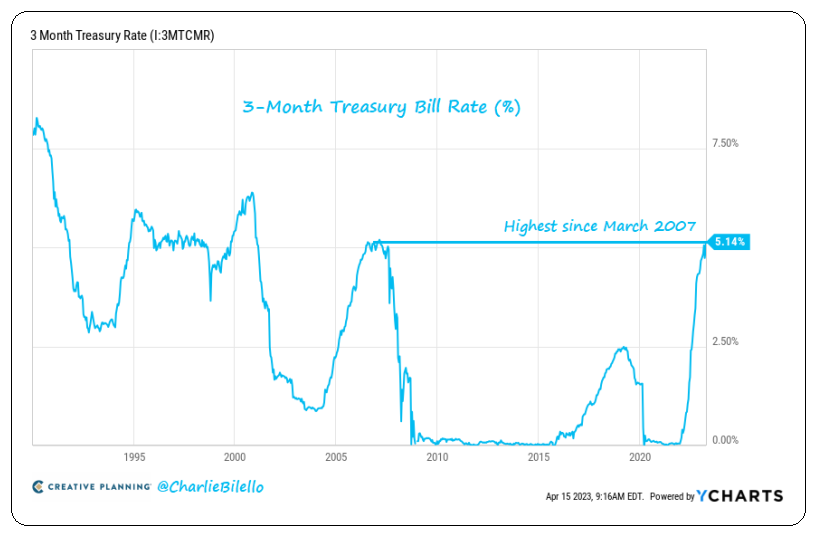

Η απόδοση του τρίμηνου γραμματίου του Δημοσίου των ΗΠΑ φαίνεται να προεξοφλεί αυτή την εξέλιξη, κινούμενη στο 5,14%. Πρώτη φορά ανεβαίνουν με τόσο γρήγορο ρυθμό τα επιτόκια. Πριν από ένα χρόνο αυτή η απόδοση ήταν στο 0,79% και πριν από δύο χρόνια ήταν μόλις 0,02%, όπως επισημαίνει ο αναλυτής Charlie Bilello.

Συνεπώς κάπου εδώ λογικά είναι τα όρια της Fed. Οι πρόσφατες χρεοκοπίες των τραπεζών δεν αφήνουν πολλά περιθώρια αμφισβήτησης. Από εδώ και πέρα, αργά ή γρήγορα, θα αρχίσει αποκλιμάκωση. Το περίφημο pivot, δηλαδή οι πολιτικές σύσφιξης σταδιακά θα εξασθενίσουν. Και τι γνωρίζουμε πολύ καλά ότι σημαίνει αυτό; Άνοδο των αγορών.

Το σενάριο της ανόδου και της πτώσης

Μόνο που οι αγορές είναι προεξοφλητικός μηχανισμός. Δεν θα περιμένουν να αρχίσουν να μειώνονται τα επιτόκια για να ξεκινήσει η άνοδος στις τιμές των τίτλων. Θα ξεκινήσουν από πιο νωρίς. Ίσως πολύ πιο σύντομα από όσο αναμένει η πλειοψηφία των αναλυτών.

Πόσο απίθανο είναι να φοβηθεί η Fed να ανεβάσει κι άλλο τα επιτόκια και να σταματήσει εδώ; Σε αυτό το ενδεχόμενο το Bitcoin αναμένεται να σκαρφαλώσει σαν αίλουρος προς τις 45.000 δολάρια, ως ο τίτλος με την μεγαλύτερη μεταβλητότητα.

Από τι όμως κινδυνεύει η αμερικάνικη οικονομία αν περάσει το μήνυμα ότι θα ξεκινήσει το pivot η Fed; Από τον πληθωρισμό. Η προσδοκία για αύξηση του πληθωρισμού, είναι ικανή να λειτουργήσει ως αυτοεκπληρούμενη προφητεία που θα οδηγήσει σε πραγματική αύξηση του πληθωρισμού. Ωστόσο σε αυτή την περίπτωση θα έχουμε αναδίπλωση της κεντρικής τράπεζας, με νέο γύρω αύξησης επιτοκίων, η οποία θα τρομάξει τις αγορές, έστω και προσωρινά.

Άρα θα δούμε πάλι πτώση της τιμής του Bitcoin, με παρόμοιο τρόπο που υποχώρησε το 2018. Να ταιριάξει με το σενάριο που αναφέραμε στην αρχή! Είναι αυτή η πιθανότερη εκδοχή για τις προοπτικές της παγκόσμιας οικονομίας και της κατεύθυνσης της τιμής του Bitcoin; Ίσως όχι, αλλά ποιος μπορεί να την αποκλείσει;

Πηγή: euro2day.gr