«Η ελληνική οικονομία παραμένει εύθραυστη, αλλά είναι πιθανό να ξεπεράσει τις επιδόσεις της Ευρωζώνης σε αυτή τη φάση, χάρη στον ισχυρό τουρισμό. Οι σταθερές πολιτικές προοπτικές ενισχύουν την αξιοπιστία των δημοσιονομικών δεσμεύσεων – όσον αφορά τη δημοσιονομική στάση αναμένουμε συνέχεια πολιτικής», εξηγεί η Βank of America.

Η ίδια εκτιμά πιθανότητα περαιτέρω σύσφιξης 20 μ.β. για τα ελληνικά ομόλογα (GGBs), αλλά η μετάβαση της ζήτησης από τις εγχώριες τράπεζες είναι ο κύριος βραχυπρόθεσμος κίνδυνος.

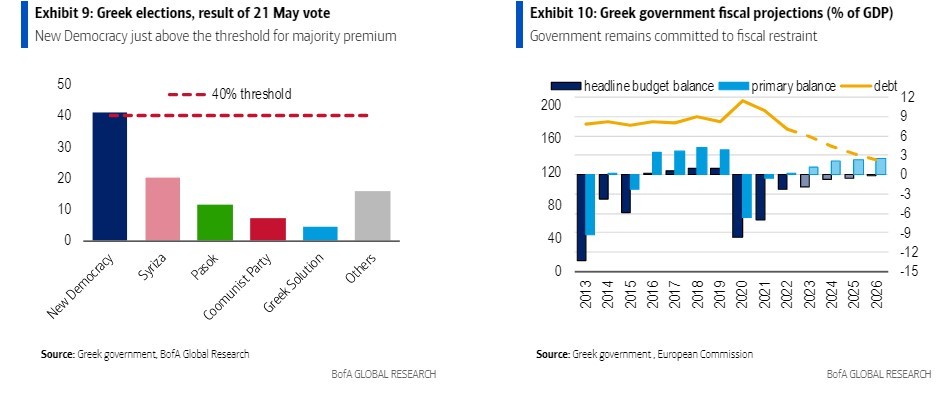

«Παρά τις διαρθρωτικές αδυναμίες, αναμένουμε ότι η ελληνική οικονομία θα έχει καλύτερες επιδόσεις από την υπόλοιπη Ευρωζώνη τα επόμενα δύο χρόνια. Η ισχυρή τουριστική δραστηριότητα, η συνεχιζόμενη ανάκαμψη των επενδύσεων και η πολιτική σταθερότητα διαμορφώνουν τελικά μια ενθαρρυντική εικόνα.

Από την πλευρά του ελλείμματος/χρέους, οι προκλήσεις παραμένουν, αλλά βλέπουμε τις προϋποθέσεις για τη συνέχιση της δημοσιονομικής εξυγίανσης. Τα ελληνικά ομόλογα, όσον αφορά τα spreads προς τη Γερμανία, θα πρέπει να συνεχίσουν να μειώνονται, ειδικά αν υποχωρήσει η μεταβλητότητα. Τα GGBs υστερούν σε σχέση με τη μετεκλογική σύσφιξη που παρατηρείται στα CDS, υποδηλώνοντας το ενδεχόμενο μεγαλύτερης υπεραπόδοσης μετά τον δεύτερο γύρο, της τάξης των 20 μ.β. περίπου. Και η πιθανή αναβάθμιση σε επενδυτική βαθμίδα (IG) θα πρέπει να φέρει μεγάλες ροές εξισορρόπησης», εκτιμά η αμερικανική τράπεζα.

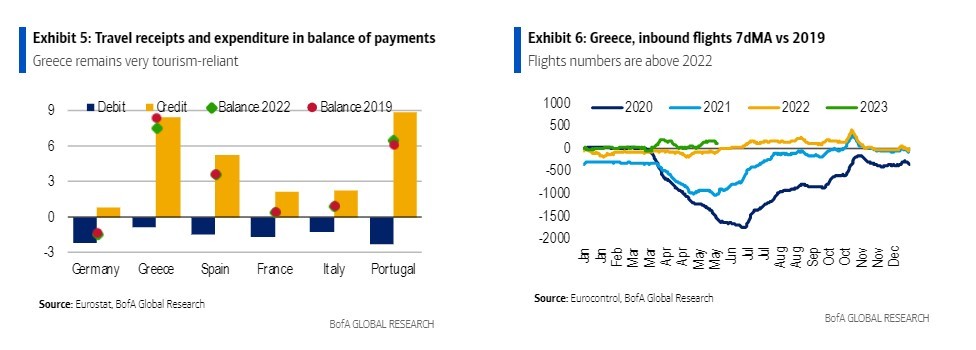

Μετά από αρκετά δύσκολα χρόνια, η ελληνική οικονομία φαίνεται να βρίσκεται επιτέλους σε καλύτερη πορεία. Δομικά, παραμένει αδύναμη, εξακολουθεί να είναι σημαντικά εδραιωμένη σε ευμετάβλητους τομείς όπως ο τουρισμός ή η ναυτιλία, αλλά η πρόοδος των τελευταίων ετών θέτει τη χώρα σε πιο σταθερό έδαφος. Και, με την ακόμη ισχυρή ζήτηση υπηρεσιών (ιδίως για δραστηριότητες που σχετίζονται με τον τουρισμό) και την πολύ σημαντική ώθηση από τις επενδύσεις που χρηματοδοτούνται από την ΕΕ, η BofA εκτιμά ότι η ελληνική ανάπτυξη θα ξεπεράσει την υπόλοιπη ζώνη του ευρώ. Οι αντίθετοι άνεμοι στη μεταποίηση είναι πιθανό να έχουν περιορισμένη επίδραση στην Ελλάδα σε σχέση με άλλες οικονομίες της ΕΕ με περισσότερο βιομηχανικό προσανατολισμό, αλλά θα πρέπει να ληφθεί υπόψη κάποια αντίσταση από τη δυναμική της ναυτιλίας.

«Με τα επίπεδα δραστηριότητας να βρίσκονται πλέον πάνω από τα προ-covid επίπεδα, η ανάπτυξη πιθανότατα θα επιβραδυνθεί σε έναν πιο “φυσιολογικό” ρυθμό. Αναμένουμε ότι το ΑΕΠ θα αυξηθεί περίπου 1,7%-1,2% ετησίως τα επόμενα δύο χρόνια (πολύ πάνω από το 0,6%-0,8% που προβλέπουμε για το σύνολο της Ευρωζώνης). Η απότομη νομισματική σύσφιξη θα έχει σίγουρα επιπτώσεις στη ζήτηση, αλλά τα ελληνικά νοικοκυριά και οι μη χρηματοπιστωτικές επιχειρήσεις δεν είναι τόσο μοχλευμένα και η μετακύλιση των επιτοκίων στην πραγματική οικονομία είναι πιθανό να παραμείνει αρκετά ομαλή», συνεχίζει η BofA.

Τρία θετικά συστατικά: Τουρισμός – αγορά – πολιτική σταθερότητα

Τα επόμενα τρίμηνα, βλέπει τρεις βασικούς παράγοντες να καθοδηγούν τη σχετικά θετική εικόνα για την ελληνική οικονομία:

1) πιθανώς ακόμη ισχυρή ζήτηση για τουριστικές υπηρεσίες κατά τη διάρκεια του καλοκαιριού,

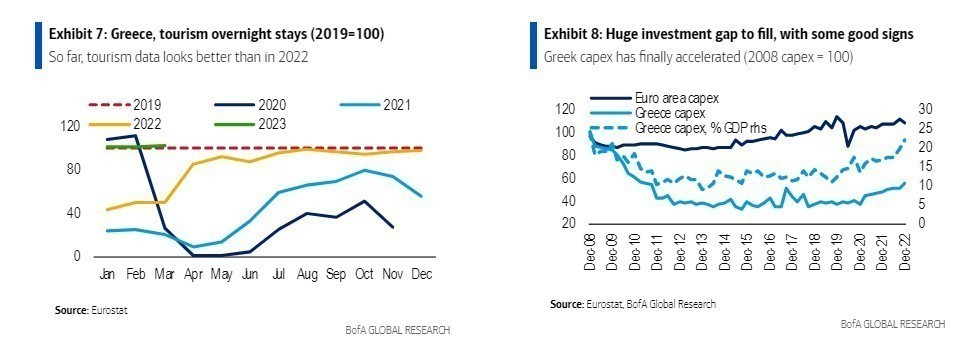

2) συνέχιση της κρίσιμης ανάκαμψης των ελληνικών επενδύσεων παγίου κεφαλαίου (από τα πολύ αρνητικά επίπεδα που είδαμε μέχρι το Covid), και

3) ενισχυμένη πολιτική σταθερότητα που διατηρεί την ευθυγραμμισμένη με την ΕΕ δημοσιονομική πολιτική σε καλό δρόμο.

Η Ελλάδα παραμένει σε μεγάλο βαθμό εξαρτημένη από τον τουρισμό και τα τελευταία στοιχεία υποδηλώνουν ότι η θερινή περίοδος του 2023 θα είναι ισχυρή, στηρίζοντας τα επίπεδα δραστηριότητας και απασχόλησης στο β’ και γ’ τρίμηνο. Παρά το σοκ του πραγματικού εισοδήματος που πλήττει τα ευρωπαϊκά νοικοκυριά, τα ήπια στοιχεία υποδηλώνουν ότι η ζήτηση υπηρεσιών παραμένει ανθεκτική σε όλες τις χώρες (περίπου το 90% των τουριστών που επισκέπτονται την Ελλάδα είναι Ευρωπαίοι). Οι δείκτες κρατήσεων φαίνονται σε γενικές γραμμές ενθαρρυντικοί και οι δείκτες παρακολούθησης ξενοδοχείων/πτήσεων φαίνονται πάνω από τους καλούς αριθμούς του 2022 μέχρι στιγμής.

Από την πλευρά των επενδύσεων, το άλλο κύριο συστατικό της ελληνικής ανάκαμψης, οι ενδείξεις φαίνονται επίσης αρκετά ενθαρρυντικές. Κατά τη διάρκεια των επώδυνων ετών μετά την κρίση, η Ελλάδα συσσώρευσε ένα βαθύ επενδυτικό χάσμα έναντι της υπόλοιπης ζώνης του ευρώ, ακόμη και ως ποσοστό του πολύ μειωμένου μετά την κρίση ΑΕΠ. Το 2021-22, διαφαίνεται μια πιο ενθαρρυντική τάση, χάρη στη χρηματοδότηση της ΕΕ (στο πλαίσιο του NGEU η Ελλάδα θα πρέπει να λάβει πάνω από 30 δισ. ευρώ, με επιχορηγήσεις ύψους 18 δισ. ευρώ) και ορισμένες εσωτερικές μεταρρυθμίσεις. Παρά τα υψηλότερα επιτόκια, αναμένει ότι θα συνεχιστεί κάποια αξιοπρεπής επενδυτική δυναμική χάρη σε έργα που σχετίζονται με το NGEU (αν και η υλοποίηση εξακολουθεί να αποτελεί κίνδυνο) και κάποια αναζωογόνηση των εισροών από το εξωτερικό.

Πολιτική σταθερότητα: πιθανώς τα ίδια και τα ίδια

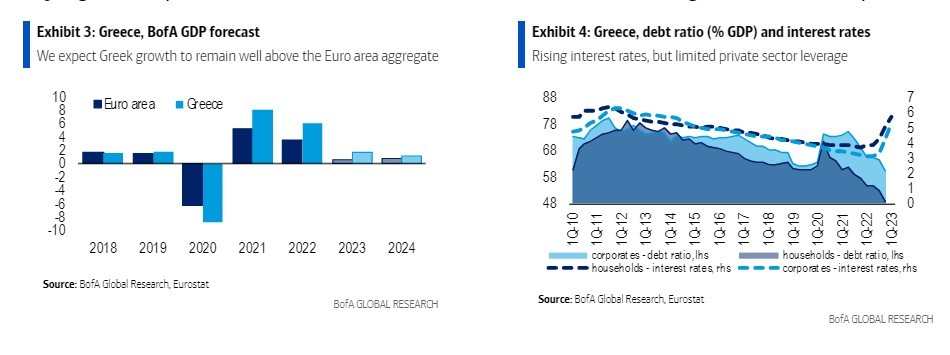

Οι βουλευτικές εκλογές της 21ης Μαΐου οδήγησαν σε μια ηχηρή νίκη της Νέας Δημοκρατίας και του ηγέτη της, του σημερινού πρωθυπουργού Κυριάκου Μητσοτάκη. Το κυβερνών κόμμα απέκτησε προβάδισμα σχεδόν 20% έναντι του κόμματος της αξιωματικής αντιπολίτευσης ΣΥΡΙΖΑ: 41% έναντι 20% (αλλά και πάλι δεν αρκεί για μονοκομματική κυβέρνηση). Αντί να σχηματίσει συνασπισμό, η Νέα Δημοκρατία προτίμησε την ενεργοποίηση νέας ψηφοφορίας (σε αυτή την επόμενη, ο εκλογικός νόμος θα αποδώσει “πριμ πλειοψηφίας” 50 εδρών και πλέον σε ένα κόμμα που λαμβάνει πάνω από το 40% των ψήφων) στις 25 Ιουνίου, υπολογίζοντας σε μια συνολική πλειοψηφία, η οποία σύμφωνα με πρόσφατες δημοσκοπήσεις είναι το πιο πιθανό σενάριο. «Η πιο πιθανή πορεία φαίνεται να είναι αυτή της συνέχειας – η επόμενη κυβέρνηση είναι πιθανό να επιμείνει σε πολιτικές φιλικές προς την αγορά, διατηρώντας μια εποικοδομητική σχέση με τους ευρωπαϊκούς θεσμούς και τις αγορές», εξηγεί η BofA.

Δημοσιονομική στάση: περιορισμός μπροστά, πιθανή επιστροφή στην επενδυτική βαθμίδα

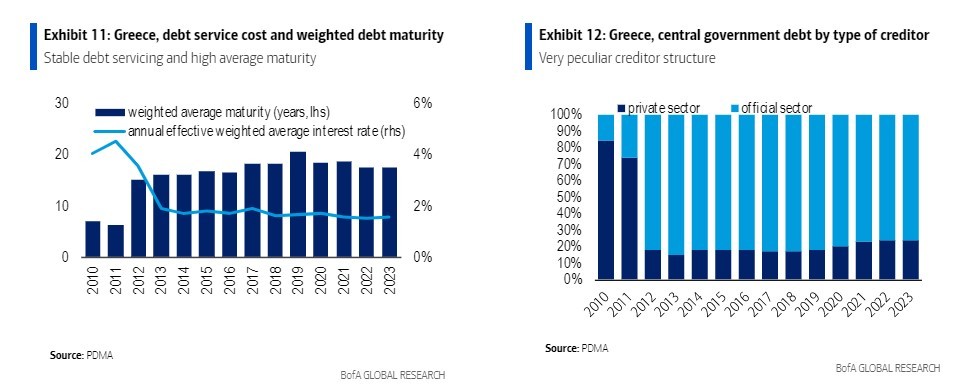

«Ενώ οι δημοσιονομικές προοπτικές της Ελλάδας παραμένουν εύθραυστες, δεν ανησυχούμε ιδιαίτερα βραχυπρόθεσμα. Η Ελλάδα κατάφερε να καταγράψει ένα μικρό πλεόνασμα πρωτογενούς ισοζυγίου το 2022 (0,1% του ΑΕΠ) και η σημερινή κυβέρνηση έχει δείξει σαφή αποφασιστικότητα να διατηρήσει μια συνετή στάση (ακόμη και σε μια χρονιά εκλογών). Ο υψηλός ονομαστικός ρυθμός ανάπτυξης και η φτηνότερη εφαρμογή/ακύρωση ορισμένων από τα μέτρα της ενεργειακής κρίσης (κοντά στο 5% του ΑΕΠ το 2022) θα βοηθήσουν τα βραχυπρόθεσμα σχέδια εξυγίανσης. Όσον αφορά το ανεξόφλητο δημόσιο χρέος, η Ελλάδα επωφελείται σαφώς από την ιδιόμορφη δομή των πιστωτών της: σχεδόν το 80% του χρέους της κεντρικής κυβέρνησης βρίσκεται στα χέρια του επίσημου τομέα, με σταθμισμένη μέση διάρκεια κοντά στα 20 έτη και σταθερό κόστος εξυπηρέτησης.

«Οι δημοσιονομικές προβλέψεις της κυβέρνησης μπορεί να είναι αισιόδοξες, επωφελούνται επίσης από προβλέψεις για την ανάπτυξη που είναι πιο ευνοϊκές από τις ήδη θετικές προβλέψεις μας, αλλά πιστεύουμε ότι η κατεύθυνση της πορείας παραμένει ενθαρρυντική. Αναμένουμε ότι το πλεόνασμα του πρωτογενούς ισοζυγίου θα διατηρηθεί το 2023/24, με το συνολικό έλλειμμα να κινείται κάτω από το 2% το επόμενο έτος. Ελλείψει περαιτέρω σοκ, βλέπουμε ότι ο λόγος του δημόσιου χρέους θα πέσει κάτω από το 160% του ΑΕΠ μέχρι το τέλος του επόμενου έτους», προβλέπει η αμερικανική τράπεζα.

Η Ελλάδα βρίσκεται σε θετική τάση αναθεώρησης της πιστοληπτικής ικανότητας από το 2013 και τα ελληνικά ομόλογα αξιολογούνται πλέον μόλις μία βαθμίδα κάτω από την επενδυτική βαθμίδα από τους οίκους Fitch και S&P (η Moody’s και ο τελευταίος διατηρούν θετικές προοπτικές). Λαμβάνοντας υπόψη το ημερολόγιο των αξιολογήσεων και τις προοπτικές που ισχύουν σήμερα για την Ελλάδα, η πρώτη που θα αναβαθμίσει σε IG μπορεί να είναι η S&P στις 20 Οκτωβρίου, καταλήγει η τράπεζα.

Η ισχύς της εγχώριας τραπεζικής ζήτησης είναι ο κύριος κίνδυνος για τα ελληνικά ομόλογα

Τα χαρτοφυλάκια των ελληνικών ομολόγων κυριαρχούνται από εγχώριες τράπεζες, ιδίως από την κεντρική τράπεζα και τις εγχώριες ιδιωτικές τράπεζες. Μετά το συμψηφισμό επίσης των σημαντικών διασταυρούμενων διακρατήσεων μεταξύ της κεντρικής κυβέρνησης και των τοπικών διοικήσεων, οι ξένες διακρατήσεις (συνήθως η πιο ευμετάβλητη κατηγορία) αντιπροσωπεύουν μόνο το 11% του συνόλου στο τέλος του 2022.

«Πράγματι, όταν εξετάζουμε την κατανομή των καθαρών αγοραστικών ροών κατά την περίοδο του προγράμματος ομολόγων για την πανδημίας – PEPP και κατά το δεύτερο εξάμηνο του περασμένου έτους (προσαρμοσμένη για τη μεταβολή του συνολικού ανεξόφλητου υπολοίπου) παρατηρούμε ότι η ΕΚΤ “ανάγκασε” τις ξένες συμμετοχές να φύγουν από τα ελληνικά ομόλογα, δημιουργώντας πιθανότατα σημαντική υποτίμηση μεταξύ των διεθνών επενδυτών πραγματικού χρήματος. Μετά το τέλος των ροών της κεντρικής τράπεζας, οι εγχώριες τράπεζες αντικατέστησαν την κεντρική τράπεζα», εξηγεί η BofA.

«Αυτή η εξάρτηση από το εγχώριο τραπεζικό σύστημα είναι ένα από τα αδύνατα σημεία της κατανομής των επενδυτών των ελληνικών ομολόγων. Καθώς οδεύουμε προς την αποπληρωμή των TLTROs της ΕΚΤ αυτόν τον μήνα και καθώς η πλεονάζουσα ρευστότητα συνεχίζει να μειώνεται, είναι πιθανό η πρόσβαση των τραπεζών στη χρηματοδότηση να επιδεινωθεί σε σημείο που να απαιτηθεί η αξιοποίηση των αγορών από ορισμένες από αυτές μέσω υψηλότερης έκδοσης χρέους (όπως ήδη συμβαίνει συνολικά στη ζώνη του ευρώ)», εκτιμά η τράπεζα.

«Κατά τα επόμενα δύο χρόνια, επομένως, βλέπουμε μεγαλύτερη συμβολή της ζήτησης από το εξωτερικό σε σχέση με τις εγχώριες τράπεζες από ό,τι στο παρελθόν και αυτή η μετάβαση σε μια πιο ισορροπημένη δομή της ζήτησης προσθέτει ένα στοιχείο κινδύνου γύρω από τον χρόνο μείωσης του ισολογισμού της ΕΚΤ, ιδίως αν συνδυαστεί με άγχος στις πρωτογενείς αγορές, και τον χρόνο αναβάθμισης της πιστοληπτικής ικανότητας σε καθεστώς IG (αναμφισβήτητα αυτό που απαιτείται για να ξεκλειδώσει η ζήτηση από το εξωτερικό στα τρέχοντα επίπεδα τιμών). Βραχυπρόθεσμα, τα υψηλά αποθέματα μετρητών/ρευστότητας που διαθέτει σήμερα η Ελλάδα (της τάξης των 19 δισ. ευρώ) μπορούν να βοηθήσουν στην εξομάλυνση αυτής της μετάβασης, αν τα χρονοδιαγράμματα δεν θα είναι καλά συγχρονισμένα», συμπεραίνει η αμερικανική τράπεζα.

Πηγή: newmoney.gr