Η ΕΚΤ μπορεί να ξεκινήσει ποσοτική σύσφιξη το επόμενο έτος, αλλά αυτό δεν είναι εγγυημένο, και ακόμη κι αν το κάνει, δεν θα επηρεάσει σημαντικά τις θέσεις της στα κρατικά της ομόλογα, όπως εκτιμά η Capital Economics. Ως αποτέλεσμα, τα επιτόκια θα παραμείνουν το σημαντικότερο εργαλείο για τη σύσφιξη της νομισματικής πολιτικής. Επίσης, δεν θα αποτελέσει έκπληξη αν χρειαστούν μάλιστα νέες καθαρές αγορές περιουσιακών στοιχείων σε κάποιο στάδιο για να συγκρατηθούν τα spreads των ομολόγων της περιφέρειας, όπως επισημαίνει.

Σε ότι αφορά την πορεία των επιτοκίων, οι πιο πρόσφατοι δείκτες δραστηριότητας δείχνουν ότι η οικονομία της ευρωζώνης συρρικνώθηκε τον Οκτώβριο. Η Capital Economics διατηρεί την πρόβλεψή της για συρρίκνωση του ΑΕΠ κατά 0,5% σε τριμηνιαία βάση το τέταρτο τρίμηνο, η οποία, εκτός από την περίοδο της πανδημίας, θα είναι η μεγαλύτερη πτώση τριμήνου από το πρώτο τρίμηνο του 2009. Ωστόσο, ο πληθωρισμός επιταχύνθηκε περαιτέρω τον Οκτώβριο, στο 10,7% και οι επιχειρηματικές έρευνες δείχνουν ότι οι πιέσεις στις τιμές παραμένουν εξαιρετικά ισχυρές. Ακόμα κι αν ο πληθωρισμός των αγαθών υποχωρήσει καθώς βελτιώνονται τα προβλήματα της παγκόσμιας εφοδιαστικής αλυσίδας, η συνεχιζόμενη ισχύς της αγοράς εργασίας θα ασκήσει μεγαλύτερη ανοδική πίεση στην αύξηση των μισθών και στον πληθωρισμό των υπηρεσιών. Καθώς οι υπεύθυνοι χάραξης πολιτικής της ΕΚΤ φαινομενικά δεν έχουν πειστεί ότι μια ύφεση θα είναι αρκετή από μόνη της για να μειώσει τον πληθωρισμό, η C.E. αναμένει ότι θα συνεχίσουν να αυξάνουν τα επιτόκια, ανεβάζοντας το επιτόκιο καταθέσεων έως και το 3%. Αυτό θα τους έφερνε στην πολύ δύσκολη και πρωτοφανή θέση της σύσφιξης της πολτικής σε περίοδο ύφεσης, αλλά φαίνεται σχεδόν αναπόφευκτο.

Δεν είναι σαφές, όπως τονίζει η Capital Economics, ποιες θα είναι αυτές οι αρχές, αλλά ορισμένες ενδείξεις για το πώς μπορεί να μοιάζει το QT μπορούν να δοθούν από άλλες κεντρικές τράπεζες. Στις ΗΠΑ, η Fed ξεκίνησε το QT όταν ο στόχος για το επιτόκιο πολιτικής ήταν μόνο 0,75% έως 1,00%. Έθεσε πλαφόν στις μηνιαίες μειώσεις στο χαρτοφυλάκιο τίτλων του Δημοσίου και των τίτλων που υποστηρίζονται από στεγαστικά δάνεια (MBS), γεγονός που θα περιόριζε τη μείωση των στοιχείων ενεργητικού της σε περίπου 12% κατά το πρώτο έτος. Στην πράξη, η μείωση ήταν πιο σταδιακή από ό,τι μέχρι στιγμής λόγω του προφίλ ωρίμανσης των θέσεων στα MBS.

Εν τω μεταξύ, στο Ηνωμένο Βασίλειο, η Τράπεζα της Αγγλίας περίμενε μέχρι να αυξήσει το επιτόκιο πολιτικής της στο 2,25% προτού ανακοινώσει τα σχέδιά της για το QT, και αυτά τα σχέδια στη συνέχεια αναβλήθηκαν λόγω του χάους γύρω από τον λεγόμενο “μίνι προϋπολογισμό”. Σε αντίθεση με τη Fed, η Τράπεζα της Αγγλίας πουλά ενεργά ομόλογα, αλλά εξακολουθεί να σκοπεύει να μειώσει τις θέσεις της μόνο κατά περίπου 10% τους επόμενους 12 μήνες. Αυτό είναι παρόμοιο με το μερίδιο των ομολόγων που λήγουν στο πλαίσιο του κλασσικού προγράμματος QE της EKT, το APP, κατά την ίδια περίοδο.

Η πρόσφατη αναταραχή στις χρηματοπιστωτικές αγορές του Ηνωμένου Βασιλείου ενδέχεται να κάνει ορισμένους φορείς χάραξης πολιτικής στην ΕΚΤ πιο προσεκτικoύς, εκτιμά η Capital Economics. Αλλά είναι επίσης πιθανό το παγκόσμιο σκηνικό να κάνει το QT λίγο πιο εύκολο το επόμενο έτος. “Πιστεύουμε ότι ο πληθωρισμός θα μειωθεί αρκετά γρήγορα, επομένως η προσοχή των επενδυτών θα στραφεί στη χαλαρότερη νομισματική πολιτική, με τη Fed να αρχίσει να μειώνει τα επιτόκια το δεύτερο εξάμηνο του έτους. Αυτό θα μειώσει τις αποδόσεις των ομολόγων στην ευρωζώνη, ακόμα κι αν η ΕΚΤ δεν στραφεί σε χαλαρότερη πολιτική παρά πολύ αργότερα”, σημειώνει ο οίκος.

Η ΕΚΤ θα μπορούσε επίσης να μειώσει τον κίνδυνο ενός καταστροφικού sell-off στα ομόλογα με διάφορους τρόπους. Για παράδειγμα, θα μπορούσε να επικεντρώσει, ή τουλάχιστον να ξεκινήσει, το QT στα μη κρατικά χαρτοφυλάκιά της, δηλαδή να μειώσει τις θέσεις της στα εταιρικά και όχι στα κρατικά ομόλογα. Προς το παρόν, το QT αφορά μόνο το APP των 3,25 τρις ευρώ (και όχι το PEPP του 1,7 τρις ευρώ), περίπου το ένα πέμπτο του οποίου αντιστοιχεί σε εταιρικά ομόλογα. Επίσης, η ΕΚΤ θα μπορούσε να χρησιμοποιήσει τις επανεπενδύσεις του PEPP εάν χρειαστεί για να προσπαθήσει να αντιμετωπίσει τυχόν ανεπιθύμητη διεύρυνση των spreads.

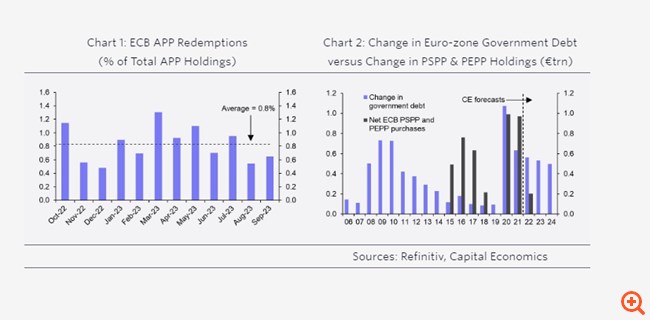

Ωστόσο, εάν η ΕΚΤ αποφασίσει να προχωρήσει με το QT, αυτό θα γίνει εξαιρετικά σταδιακά, όπως εκτιμά ο οίκος. Ακόμη και χωρίς το QT, η αγορά θα πρέπει να απορροφήσει μεγάλο αριθμό κρατικών ομολόγων τα επόμενα χρόνια. Οι προβλέψεις της Capital Economics υποδηλώνουν ότι το δημόσιο χρέος θα αυξηθεί κατά περίπου 500 δισ. ευρώ (ή 4% του ΑΕΠ) τόσο το 2023 όσο και το 2024. Εάν προστεθούν οι λήξεις των ομολόγων στο πλαίσιο του APP, οι επενδυτές εκτός ΕΚΤ θα πρέπει να απορροφήσουν περίπου ευρώ 750 δισ. κρατικού χρέους της ευρωζώνης το επόμενο έτος, το οποίο θα ήταν συγκρίσιμο με αυτό του 2009 και του 2010.

Επιπλέον, σημειώνει ο οίκος, ενώ η αναταραχή στο Ηνωμένο Βασίλειο ήταν βραχύβια, επιτρέποντας στην BoE να ξεκινήσει το QT, οι κίνδυνοι για το δημόσιο χρέος είναι μεγαλύτεροι στην περιφέρεια της ευρωζώνης λόγω της υψηλότερης (αν και αρκετά χαμηλής) πιθανότητας χρεοκοπίας. Η ανακοίνωση του νέου εργαλείου TPI της ΕΚΤ τον Ιούλιο μείωσε αυτόν τον κίνδυνο και είναι πιθανό να συνέβαλε στη διατήρηση υπό έλεγχο των spreads των ομολόγων. Αλλά το backstop που παρέχεται από το TPI θα γινόταν λιγότερο αξιόπιστο εάν η ΕΚΤ έκανε QT, καθώς θα ενίσχυε τις αμφιβολίες σχετικά με την προθυμία των υπευθύνων χάραξης πολιτικής να ξεκινήσουν εκ νέου τις καθαρές αγορές περιουσιακών στοιχείων. Οι υπεύθυνοι χάραξης πολιτικής μπορεί επίσης να είναι απρόθυμοι να χρησιμοποιήσουν τη μεγάλη ευελιξία στις επανεπενδύσεις τους στο PEPP ενώ κάνουν QT. Και οι αποδόσεις των ομολόγων στις ανεπτυγμένες οικονομίες θα μπορούσαν να παραμείνουν υψηλές ή ακόμη και να αυξηθούν περαιτέρω.

Εν τω μεταξύ, οι υπεύθυνοι χάραξης πολιτικής έχουν πολύ λιγότερα στοιχεία για την επίδραση του QT σε σχέση με τον αντίκτυπο των αυξήσεων των επιτοκίων πολιτικής, επομένως θα είναι επιφυλακτικοί σχετικά με το να προκαλέσουν προβλήματα στις αγορές προχωρώντας στην ποσοτική σύσφιγξη πολύ γρήγορα. Ως αποτέλεσμα, το QT είναι απίθανο να κάνει σημαντική διαφορά στις προοπτικές για τα επιτόκια της ΕΚΤ. Και υπάρχει πραγματικός κίνδυνος η ΕΚΤ να χρειαστεί να επανεκκινήσει το QE, δηλαδή τις καθαρές αγορές περιουσιακών στοιχείων, υπό το TPI για να συγκρατήσει τα spreads των ομολόγων, καταλήγει η Capital Economics.

Πηγή: capital.gr