Οι αγορές βγαίνουν από μια έντονη εβδομάδα όπου οι κεντρικές τράπεζες έδωσαν θετικό τόνο, εξηγεί η Goldman Sachs. “Παρά το γεγονός ότι, τόσο η Fed, όσο και ακόμη περισσότερο η ΕΚΤ, σηματοδοτούν ότι αναμένονται περαιτέρω αυξήσεις, οι ενδείξεις ότι ο πληθωρισμός συνεχίζει να επανακαθορίζεται, η αισιοδοξία για την αγορά της τεχνητής νοημοσύνης (ΑΙ) και το αφήγημα περί “ήπιας προσγείωσης” έχουν στηρίξει τα ριψοκίνδυνα περιουσιακά στοιχεία”, εκτιμά η αμερικανική τράπεζα.

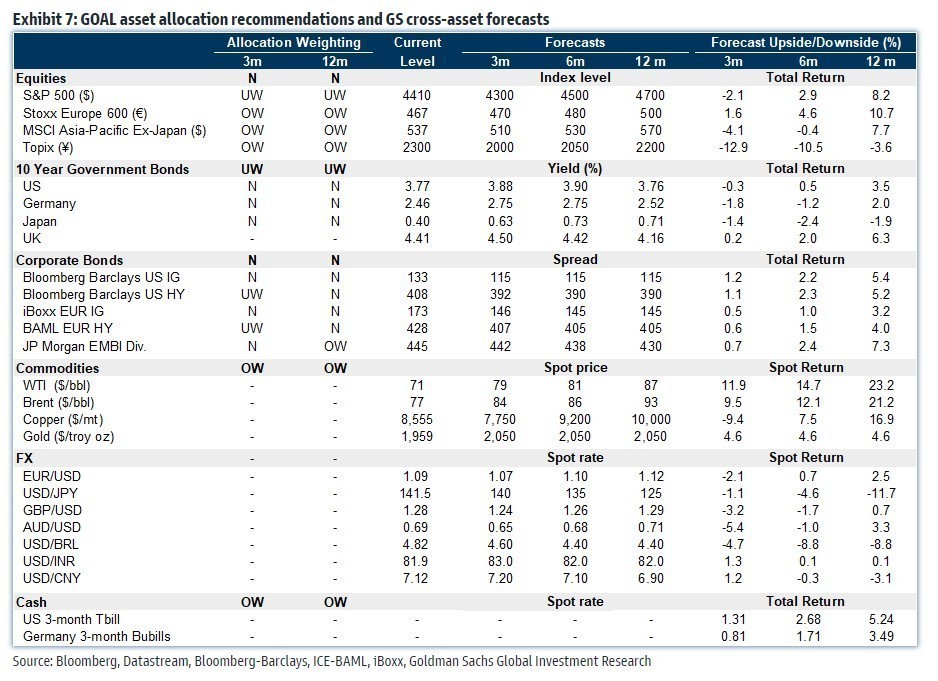

Παρόλα αυτά, παραμένει ουδέτερη για τις μετοχές και οι αυξημένες τιμές στόχοι που προβλέπει για τον αμερικανικό δείκτη S&P 500 δημιουργούν αρνητική απόδοση για το τρίμηνο, οριακά θετική για το εξάμηνο και λίγο πάνω από το 8% για το ένα έτος.

Παράλληλα, οι αποδόσεις για τις ευρωπαϊκές μετοχές ξεπερνούν ελαφρώς τις προβλέψεις για τον δείκτη S&P 500 με +1,6%, +4,6% και +10,7% για τρίμηνο, εξάμηνο και έτος. Οι αποδόσεις που ξεχωρίζουν στις νέες προβλέψεις της είναι το πετρέλαιο τύπου Brent με +21% στο δωδεκάμηνο, ο χαλκός με +16,9% και οι αποδόσεις των μετρητών με +5,2% για τις ΗΠΑ και +3,5% για τη Γερμανία στο επόμενο δωδεκάμηνο.

“Οι στρατηγικοί αναλυτές μας για τις μετοχές έχουν αναθεωρήσει τις προβλέψεις τους προς τα πάνω τόσο για τον δείκτη S&P 500 (4.300/4.500/4.700 μονάδες σε διάστημα 3/6/12μ.) όσο και για τον ευρωπαϊκό δείκτη Stoxx 600 (470/480/500 μονάδες σε διάστημα 3/6/12μ.), υποδεικνύοντας μικρές και flat αποδόσεις σε υψηλότερο εύρος. Παραμένουμε ουδέτεροι για τις μετοχές στην κατανομή των περιουσιακών μας στοιχείων δεδομένου του χαμηλού επιπέδου της μεταβλητότητας (vol). Πιθανές κινήσεις που μπορούν να κάνουν οι επενδυτές είναι να ‘κλειδώσουν’ αποδόσεις σε μετρητά, ειδικά όσοι δεν επιθυμούν να αναλάβουν άμεσο ρίσκο στις μετοχές”, προσθέτει η ομάδα ανάλυσης της τράπεζας.

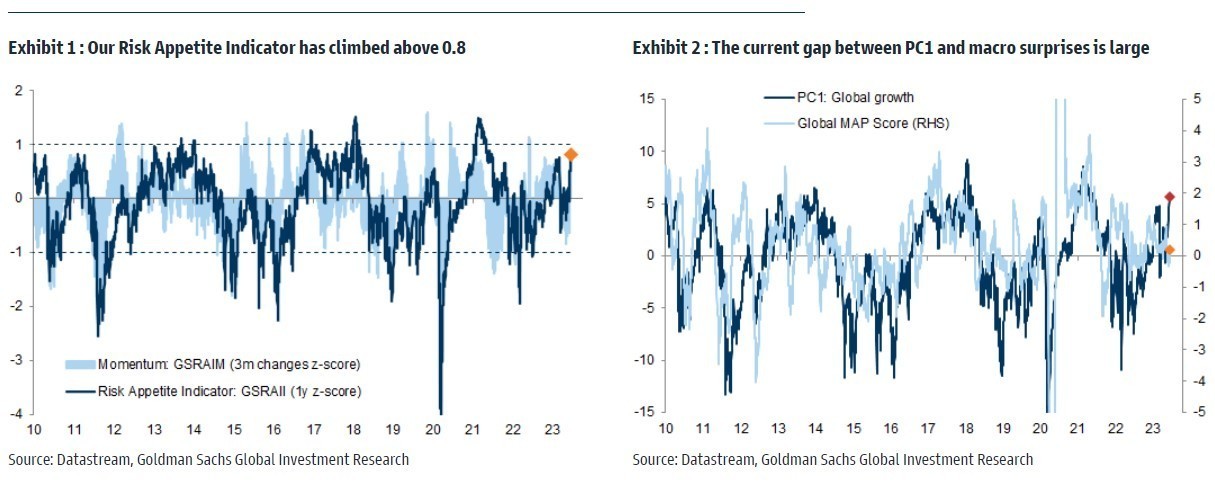

Η εκτιμώμενη από την αγορά πιθανότητα ύφεσης το επόμενο έτος έχει κινηθεί κάτω από το 50%, υποβοηθούμενη από τις λιγότερο ήπιες τιμές της Fed και ο δείκτης που μετράει την διάθεση για ρίσκο (δείκτης GSRAII) έχει σκαρφαλώσει πάνω από το 0,8. Οι δείκτες κλίματος έχουν επίσης δει μια παρόμοια ανοδική μετατόπιση – ο λόγος AAII Bullish vs Bearish έχει αυξηθεί απότομα και ο δείκτης του University of Michigan ήρθε πάνω από την εκτίμηση της αγοράς. Η αύξηση του δείκτη διάθεσης για ρίσκο οφείλεται κυρίως σε μια απότομη ανατιμολόγηση σε όλα τα περιουσιακά στοιχεία, ωθώντας τον παράγοντα της παγκόσμιας ανάπτυξης στο υψηλότερο επίπεδο από τις αρχές του 2021.

Οι αγορές έχουν κινηθεί μπροστά από τα μακροοικονομικά δεδομένα και το τρέχον χάσμα μεταξύ ανάπτυξης και μακροοικονομικών εκπλήξεων είναι μεγάλο. “Μετά τις μετοχές, πιο πρόσφατα και άλλα κυκλικά περιουσιακά στοιχεία άρχισαν επίσης να τιμολογούν καλύτερες προοπτικές ανάπτυξης. Ειδικότερα, τα εταιρικά ομόλογα, τα οποία αρχικά είχαν μείνει πίσω, σημείωσαν ισχυρές επιδόσεις πρόσφατα. Τα πιστωτικά spreads εξακολουθούν να είναι αυξημένα σε σχέση με τον δείκτη μεταβλητότητας του δείκτη S&P 500 VIX, αν και έχουν αρχίσει να υποχωρούν.

Αν ο VIX παραμείνει κάτω από το 15 και περάσει πιο πειστικά σε καθεστώς χαμηλής μεταβλητότητας, η συμπίεση των πιστωτικών spreads θα μπορούσε να συνεχιστεί. Όπως έχουν τονίσει οι πιστωτικοί μας στρατηγικοί αναλυτές, η πρόσφατη κατάρρευση της μεταβλητότητας μπορεί ήδη να προσφέρει μια καλή ευκαιρία για την προσθήκη αντισταθμιστικών μέσων, καθώς η διάθεση ανάληψης κινδύνου μπορεί να παραμείνει αυξημένη για παρατεταμένες περιόδους, εφόσον το μακροοικονομικό περιβάλλον παραμένει υποστηρικτικό», καταλήγει η τράπεζα.

Πηγή: newmoney.gr