Στην έκδοση Κοινού Ομολογιακού Δανείου έως 33,3 εκατ. ευρώ μέσω της Eurobank προχωρεί η Ideal, προκειμένου να χρηματοδοτήσει την εξαγορά της Byte, για την οποία βρίσκεται ήδη σε εξέλιξη δημόσια πρόταση, που ολοκληρώνεται στις 19-21 Σεπτεμβρίου.

Η διάρκεια του δανείου θα είναι τετραετής.

Πιο ειδικά, σύμφωνα με την ανακοίνωση:

“Η εταιρεία “IDEAL HOLDINGS A.E.” (εφεξής η “Εταιρεία”), σύμφωνα με το άρθρο 17 παρ.1 του Κανονισμού (ΕΕ) αριθ. 596/2004 του Ευρωπαϊκού Κοινοβουλίου ενημερώνει το επενδυτικό κοινό ότι στα πλαίσια της Δημόσιας Πρότασης που υπέβαλλε για την απόκτηση από την Εταιρεία του 100% των μετοχών εκδόσεως της εταιρείας “BYTE COMPUTER AΝΩΝΥΜΗ ΒΙΟΜΗΧΑΝΙΚΗ ΚΑΙ ΕΜΠΟΡΙΚΗ ΕΤΑΙΡΕΙΑ”, με διακριτικό τίτλο “ΒΥΤΕ Α.Β.Ε.Ε.”, η Εταιρεία αποφάσισε να εκδώσει κοινό ομολογιακό δάνειο (σύμφωνα με τις ισχύουσες διατάξεις του Ν.3156/2003 και του Ν.4548/2018) από την ΤΡΑΠΕΖΑ EUROBANK A.E. έως του ποσού των τριάντα τριών εκατομμυρίων τριακοσίων χιλιάδων (33.300.000 ευρώ), εμπραγμάτως εξασφαλισμένου, με σκοπό την χρηματοδότηση του πληρωτέου σε μετρητά ανταλλάγματος της Δημόσιας Πρότασης καθώς και του συνολικού ποσού εκκαθάρισης τα οποία βαρύνουν την Εταιρεία υπέρ ΕΛ.Κ.Α.Τ., σχετικά με την καταχώρηση των μετοχών της ΒΥΤΕ Α.Β.Ε.Ε που θα προσφερθούν.

Η διάρκεια του δανείου είναι τετραετής με δικαίωμα προπληρωμής χωρίς ποινή. Ομολογιούχος Δανειστής, Εκπρόσωπος Ομολογιούχων και Διοργανωτής ορίστηκε η ομολογιούχος δανείστρια τράπεζα Τράπεζα EUROBANK A.E.”.

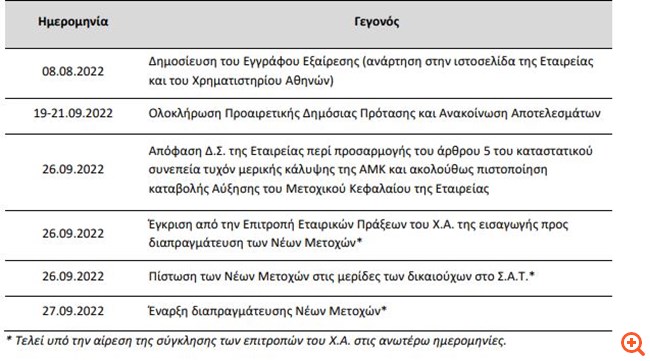

Το χρονοδιάγραμμα εισαγωγής των νέων μετοχών από την ΑΜΚ στο Χ.Α.

Η Ανώνυμη Εταιρεία με την επωνυμία “ΙDEAL HOLDINGS A.E.” (δ.τ. “ΙDEAL HOLDINGS”) (η “Εταιρεία”) ανακοινώνει, ότι από την 08.08.2022 θέτει στη διάθεση του επενδυτικού κοινού το με ίδια ημερομηνία Έγγραφο Εξαίρεσης που συντάχθηκε από την Εταιρεία σύμφωνα με τον κατ΄ εξουσιοδότηση Κανονισμό (ΕΕ) 2021/528 για τη συμπλήρωση του Κανονισμού (ΕΕ) 2017/1129 του Ευρωπαϊκού Κοινοβουλίου και του Συμβουλίου της 14ης Ιουνίου 2017 όσον αφορά τις ελάχιστες πληροφορίες που θα περιέχει το εν λόγω έγγραφο, το οποίο πρέπει να δημοσιεύεται, λόγω της εξαίρεσης της Εταιρείας από την υποχρέωση δημοσίευσης ενημερωτικού δελτίου, για τη δημόσια προσφορά στην Ελλάδα και τη συνακόλουθη εισαγωγή προς διαπραγμάτευση στη Ρυθμιζόμενη Αγορά του Χρηματιστηρίου Αθηνών (το “Χ.Α.”), στο πλαίσιο εξαγοράς μέσω προσφοράς ανταλλαγής, 6.288.293 νέων, κοινών, ονομαστικών, με δικαίωμα ψήφου μετοχών, ονομαστικής αξίας €0,40 η καθεμία (οι “Νέες Μετοχές”) της Εταιρείας δυνάμει της από 25.07.2022 απόφασης της Έκτακτης Γενικής Συνέλευσης των μετόχων της, οι οποίες θα προέλθουν από την αύξηση του μετοχικού της κεφαλαίου με εισφορά σε είδος (η “Αύξηση Μετοχικού Κεφαλαίου”) των μετοχών της εταιρείας με την επωνυμία “BYTE COMPUTER ΑΝΩΝΥΜΗ ΒΙΟΜΗΧΑΝΙΚΗ ΚΑΙ ΕΜΠΟΡΙΚΗ ΕΤΑΙΡΕΙΑ” (η “BYTE”), συνεπεία της από 01.07.2022 υποβολής προαιρετικής δημόσιας πρότασης του Εκδότη προς τους Μετόχους της BYTE (η “Δημόσια Πρόταση”) σύμφωνα με τους όρους και πληροφορίες που παρουσιάζονται στο από 04.08.2022 εγκεκριμένο από το Διοικητικό Συμβούλιο της Επιτροπής Κεφαλαιαγοράς Πληροφοριακό Δελτίο Προαιρετικής Δημόσιας Πρότασης.

Με την από 25.07.2022 Έκτακτη Γενική Συνέλευση των μετόχων της Εταιρείας, αποφασίστηκε η αύξηση του μετοχικού της κεφαλαίου έως το ποσό των €2.515.317,20, με την έκδοση 6.288.293 νέων κοινών ονομαστικών, μετά δικαιώματος ψήφου, μετοχών ονομαστικής αξίας €0,40 και τιμή διάθεσης €4,15 η κάθε μία, με δυνατότητα μερικής κάλυψης αυτής, σύμφωνα με το άρθρο 28 του Ν. 4548/2018, στο πλαίσιο της οποίας, σύμφωνα με το άρθρο 26 παρ. 1 του Ν. 4548/2018, και ελλείψει αντίθετης πρόβλεψης στο καταστατικό της Εταιρείας, δεν υφίσταται δικαίωμα προτίμησης υπέρ των υφιστάμενων μετόχων της, καθώς ολόκληρο το νέο μετοχικό κεφάλαιο θα καλυφθεί με εισφορά σε είδος μετοχών της BYTE, υπέρ των μετόχων αυτής, οι οποίοι θα αποδεχθούν νομίμως και εγκύρως τη Δημόσια Πρόταση βάσει της σχέσης ανταλλαγής, ήτοι 0,397590 Νέα Μετοχή της Εταιρείας προς μία μετοχή της Δημόσιας Πρότασης (“η Σχέση Ανταλλαγής”).

2 Η ανωτέρω Αύξηση Μετοχικού Κεφαλαίου τελεί υπό την προϋπόθεση αποδοχής της Δημόσιας Πρότασης τουλάχιστον του 70% των μετόχων της BYTE. Με την παραδοχή της αποδοχής της Δημόσιας Πρότασης από όλους τους μετόχους της BYTE, το μετοχικό κεφάλαιο της Εταιρείας μετά την ως άνω Αύξηση Μετοχικού Κεφαλαίου θα ανέρχεται στο ποσό των €15.105.420,80, διαιρούμενο σε 37.763.552 κοινές ονομαστικές, μετά δικαιώματος ψήφου, μετοχές, ονομαστικής αξίας €0,40 η κάθε μία. Η συνολική διαφορά μεταξύ της ονομαστικής αξίας και της τιμής διάθεσης των Νέων Μετοχών, ύψους έως €23.581.098,75, θα αχθεί σε πίστωση του λογαριασμού των ιδίων κεφαλαίων της Εταιρείας “Διαφορά από έκδοση μετοχών υπέρ το άρτιο”. Οι Νέες Μετοχές θα εισαχθούν προς διαπραγμάτευση στην Κύρια Αγορά της Ρυθμιζόμενης Αγοράς του Χ.Α. Κατωτέρω παρατίθεται το εκτιμώμενο χρονοδιάγραμμα για την εισαγωγή των Νέων Μετοχών στην Κύρια Αγορά της Ρυθμιζόμενης Αγοράς του Χ.Α.:

Σημειώνεται ότι το παραπάνω χρονοδιάγραμμα εξαρτάται από αρκετούς αστάθμητους παράγοντες και ενδέχεται να μεταβληθεί. Σε αυτή την περίπτωση θα υπάρξει ενημέρωση του επενδυτικού κοινού με σχετική ανακοίνωση της εταιρείας.