Θετική απέναντι στις ελληνικές τράπεζες παραμένει η Goldman Sachs, εκτιμώντας πως ο δείκτης απόδοσης ενσώματων ιδίων κεφαλαίων (ROTE) θα αγγίξει το 12% το 2023 και το 10% το 2024…

Παράλληλα, αναμένεται περαιτέρω βελτίωση στον κεφαλαιακό δείκτη CET1 στο 14,6% / 15,6%, από 13,7%. Σε αυτό το πλαίσιο, εκτιμάται πως το α’ τρίμηνο του 2023 οι ελληνικές τράπεζες θα δημοσιεύσουν αποτελέσματα τέτοια που θα αντικατοπτρίζουν ένα θετικό momentum για τον δείκτη ROTE και CET1, οι οποίοι, βάσει των εκτιμήσεων της αμερικανικής τράπεζας, θα αγγίξουν το 12% και το 14%, αντίστοιχα.

Την ίδια στιγμή, ο επενδυτικός οίκος θεωρεί πως τα υψηλότερα επιτόκια δανεισμού καθώς και η περιορισμένη άντληση καταθέσεων θα υποστηρίξουν την επέκταση του επιτοκιακού περιθωρίου (NIM) των ελληνικών τραπεζών κατά 70 μ.β. περίπου μέχρι το 2023.

Σύμφωνα με τις προσδοκίες της Goldman Sachs για την πρώτη μείωση επιτοκίων εκ μέρους της ΕΚΤ το 2024, θα υπάρξει αρνητική επίδραση της τάξης των 30 μ.β. για το NIM των ελληνικών τραπεζών το 2024.

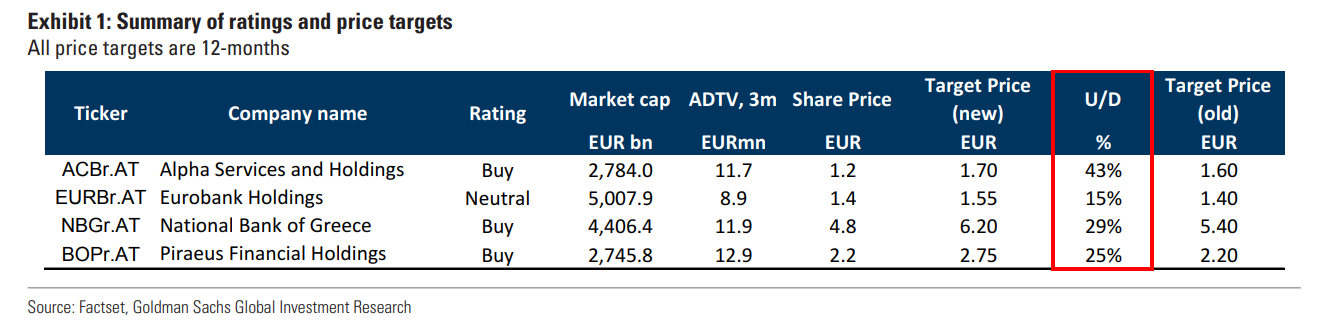

Σε αυτό το πλαίσιο, η νέα τιμή στόχος για την Alpha Bank είναι στα 1,70 ευρώ, από 1,60 ευρώ προηγουμένως (περιθώριο ανόδου 43%), για την Eurobank στα 1,55 ευρώ από 1,40 ευρώ (περιθώριο ανόδου 15%), για την Εθνική Tράπεζα στα 6,20 ευρώ από 5,40 ευρώ (περιθώριο ανόδου 29%) και για την Tράπεζα Πειραιώς στα 2,75 ευρώ, από 2,20 ευρώ (περιθώριο ανόδου 25%).

Ρευστότητα

Κατά τ’ άλλα, σύμφωνα με την ανάλυση της αμερικανικού οίκου, οι ελληνικές τράπεζες παρουσιάζουν από τα ισχυρότερα αποθέματα ρευστότητας στην ευρωζώνη, με μέσο δείκτη κάλυψης ρευστότητας (LCR) 198% (έναντι 153% στην ΕΕ) και μέσο δείκτη L/D 0,7x (έναντι 0,9x για την κάλυψη στην ΕΕ).

Οι ελληνικές τράπεζες τείνουν να έχουν υψηλότερη έκθεση σε δάνεια με collateral εμπορικά ακίνητα από τη μέση ευρωπαϊκή τράπεζα: περίπου 15% των ελληνικών δανείων (έναντι 9% κατά μέσο όρο στην ΕΕ).