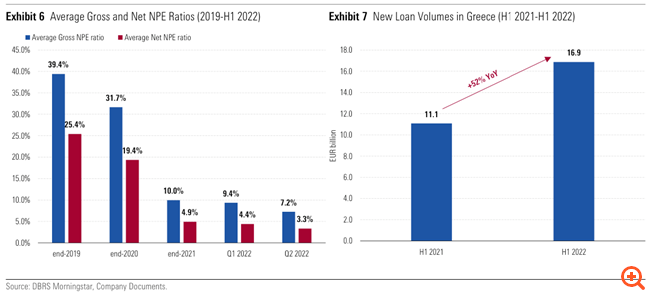

Στο επίπεδο των 16,9 δισ. ευρώ έφτασαν οι νέες χορηγήσεις δανείων στο πρώτο εξάμηνο του έτους που περιλαμβάνουν και αναχρηματοδοτήσεις, σημειώνοντας άνοδο κατά 52%, σε σχέση με το αντίστοιχο διάστημα πέρσι. Παράλληλα, καταγράφεται ρεκόρ δεκαετίας, καθώς τα επίπεδα αυτά παρατηρήθηκαν για τελευταία φορά το 2012, όταν είχε ήδη ξεκινήσει η μεγάλη απομόχλευση λόγω της κρίσης.

Σύμφωνα με διευκρινιστική ερώτηση του Capital.gr προς τον οίκο DBRS, τη συνολική χρηματοδότηση από τις τέσσερις συστημικές την υπολογίζει για το πρώτο εξάμηνο ως εξής:

– Εurobank: 5,2 δισ. ευρώ

– Alpha Bank: 4,3 δισ. ευρώ

– Τράπεζα Πειραιώς: 4,4 δισ. ευρώ

– Εθνική Τράπεζα: 3 δισ. ευρώ

Από 3,7 δισ. σε 16,9 δισ.

Κι αυτά, όταν η συνολική καθαρή πιστωτική επέκταση ήταν 3,7 δισ. ευρώ που προήλθε αποκλειστικά από τον επιχειρηματικό τομέα. Όμως, οι νέες εκταμιεύσεις που καταγράφηκαν στο σύνολο του ιδιωτικού τομέα ανήλθαν σε 9 δισ. ευρώ, εκ των οποίων τα 7,7 δισ. αφορούσαν στην επιχειρηματική πίστη. Τα υπόλοιπα περίπου 8 δισ. ευρώ αποτελούσαν κυρίως αναχρηματοδοτήσεις.

Deals

Δρομολογημένες συμφωνίες αποτελούν τη βασική πηγή για πιστωτική επέκταση. Ενδεικτικές είναι οι περιπτώσεις των deals Motor Oil-Ελλάκτωρ, του νέου δανεισμού και αναχρηματοδότησης των αεροδρομίων της Fraport, η δεύτερη αναχρηματοδότηση του αεροδρομίου Ελευθέριος Βενιζέλος που ακολουθεί, όπως και μια άλλη μεγάλη σειρά επιχειρηματικών σχεδίων που έχουν δρομολογηθεί ή βρίσκονται σε εξέλιξη (πχ η χρηματοδότηση της εταιρείας Άνεμος της Ελλάκτωρ, το πρόγραμμα της ΔΕΠΑ, τα deals και οι ανάγκες για κεφάλαια κίνησης στον κλάδο των τροφίμων, όπως στα σιτηρά και τους μύλους, κά).

Έτσι, για παράδειγμα, ο Μάιος ενισχύθηκε με 150 εκατ. ευρώ του deal Motor Oil-Ελλάκτωρ, ενώ ο Ιούνιος με άνω των 900 εκατ. ευρώ από την αναχρηματοδότηση και τον νέο δανεισμό (περίπου 700 εκατ.) των αεροδρομίων της Fraport. Αυτό είχε ως αποτέλεσμα, οι εκταμιεύσεις νέων δανείων να εκτιναχθούν τον Ιούνιο σε πάνω από 3 δισ. ευρώ, ξεπερνώντας το επίπεδο του 1 δισ. των προηγούμενων μηνών.

Στο επόμενο διάστημα, τα μεγαλύτερα deals και χρηματοδοτήσεις αφορούν στις υποδομές-αποκρατικοποιήσεις (2,3 δισ. ήταν η πρόβλεψη για όλο το 2022), τα τρόφιμα και ποτά (2 δισ.) και τις τηλεπικοινωνίες και μεταφορές (1 δισ.), ενώ αυξανόμενες είναι οι ανάγκες χρηματοδότησης στην ενέργεια, την ακίνητη περιουσία, τις κατασκευές και τη μεταποίηση.

Αναχρηματοδοτήσεις και κεφάλαια κίνησης

Όπως ανέφεραν τραπεζικές πηγές, οι ελληνικές τράπεζες δέχονται μεγάλη ζήτηση για αναχρηματοδότηση παλαιότερων δανείων -ακόμα και ομολογιακών ή θέσεις ξένων τραπεζών, καθώς μεταβλήθηκαν οι συνθήκες στις αγορές από την αλλαγή της νομισματικής πολιτικής και τον πληθωρισμό. Κάτι το οποίο πρόκειται να συνεχιστεί μαζί με τα υπόλοιπα δάνεια των περίπου 5 δισ. ευρώ που αφορούν δρομολογημένες ή σε εξέλιξη επιχειρηματικές κινήσεις και επενδύσεις, μαζί με το πρόγραμμα αποκρατικοποιήσεων. Οι επιπλέον αυτές ανάγκες, μαζί με τα κεφάλαια κίνησης λόγω αύξησης του κόστους υπολογίζονται σε περίπου 5 δισ.

“Μαξιλάρι” για το 2023

Από το σύνολο αυτό ενδεχομένως να μην εκταμιευτούν όλα τα ποσά μέχρι τα τέλη Δεκεμβρίου, δημιουργώντας ένα μαξιλάρι για το 2023, όταν θα συμπέσουν αρκετές από τις αποπληρωμές των 18μηνων συγχρηματοδοτούμενων δανείων (στήριξη λόγω πανδημίας) συνολικού ύψους 2,5 δισ. ευρώ. Επίσης, στο Ταμείο Ανάκαμψης έχουν ενταχθεί σχέδια περίπου 3 δισ. ευρώ, ενώ αναμένονται άλλα 5 δισ. μέχρι το τέλος του έτους. Όμως, από αυτά εκτιμάται ότι θα συμβασιοποιηθούν 1 δισ. και η εκταμίευση θα ανέλθει γύρω στα 250 εκατ. ευρώ προς τα τέλη του έτους. Παράλληλα, από το πρόγραμμα αποκρατικοποιήσεων ύψους 2,5 δισ. ευρώ, εκτιμάται ότι μέσα στο έτος θα χρηματοδοτηθεί το κομμάτι των 1-1,15 δισ. ευρώ. Επομένως, δημιουργείται νέα “ουρά” προς το 2023.

Αποπληρωμές και αύξηση κινδύνου

Αυτά τα 10 δισ. ευρώ του β’ εξαμήνου, εφόσον δεν υπάρξει κάποια αρνητική εξέλιξη, θα αντισταθμίσουν τις προγραμματισμένες αποπληρωμές δανείων που θα προέλθουν κυρίως από τις επιχειρήσεις που σχετίζονται με τον τουρισμό, ύστερα από τη λήξη της τουριστικής περιόδου (αποπληρωμές δανείων που έλαβαν τους προηγούμενους μήνες με τις σημαντικές εισπράξεις της σεζόν). Επιπλέον, οι τράπεζες μπορούν να καλύψουν πιθανή αύξηση του κόστους κινδύνου λόγω του μακροοικονομικού περιβάλλοντος.

Συγκράτηση κόστους δανεισμού προς επιχειρήσεις

Ο συνδυασμός αυτός, δηλαδή η μεγάλη ζήτηση για δάνεια, η αύξηση των επιτοκιακών εσόδων από τις κινήσεις της ΕΚΤ και οι μικρότερες απώλειες από τις καταθέσεις, δίνει τη δυνατότητα για συγκράτηση του κόστους δανεισμού κυρίως προς τις επιχειρήσεις. Τα επιτοκιακά έσοδα τονώνονται από τα δάνεια, ενώ τα επιτοκιακά έξοδα περιορίζονται, επίσης, διότι η υπερβάλλουσα ρευστότητα δεν τοκίζεται πλέον με αρνητικά επιτόκια, ενώ οι αυξήσεις επιτοκίων στις καταθέσεις των πελατών περνούν σταδιακά αφού το βασικό επιτόκιο της ΕΚΤ ξεπεράσει το 0,5%.

Ωστόσο, η συγκράτηση αυτή εκτιμάται ότι θα αφορά κυρίως στην επιχειρηματική πίστη και όχι τη λιανική, με τις πρώτες αυξήσεις να ξεκινούν από την καταναλωτική. Στις επιχειρήσεις, ήδη, η πρώτη αύξηση των επιτοκίων κατά 0,5 της μονάδας δεν επέφερε σημαντική επιβάρυνση, καθώς το euribor παρέμενε αρνητικό (πολλά δάνεια δεν λαμβάνουν υπόψη το αρνητικό euribor και επιβαρύνονται μόνο με το περιθώριο), ενώ το μεγαλύτερο μέρος των δανείων είναι τοκοχρεολυτικό (όσο παλαιότερο το δάνειο, τόσο μικρότερη η πληρωμή τόκων).

Κερδοφορία

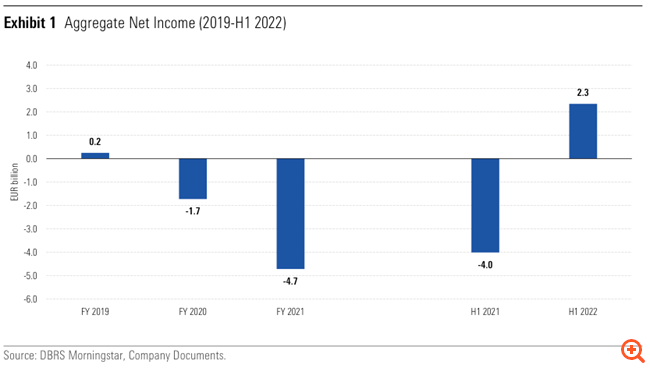

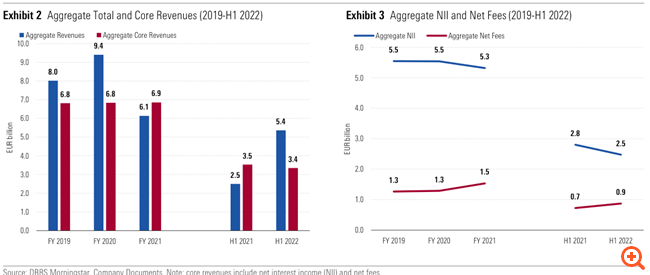

Η ενίσχυση της πιστωτικής επέκτασης αποτέλεσε τον κύριο παράγοντα αύξησης της οργανικής και καθαρής κερδοφορίας των τεσσάρων συστημικών τραπεζών. Και αυτός είναι ο κύριος λόγος που αναθεώρησαν τους στόχους για το 2022 προς άνω, αναφέρει και ο οίκος αξιολόγησης DBRS στην έκθεση που δημοσιοποίησε χθες.

Επιτοκιακά έσοδα

Έτσι, όπως εξηγούν τραπεζικές πηγές, χωρίς να αυξάνουν σημαντικά τα επιτόκια επιχειρηματικής πίστης και με μικρές μειώσεις στη λιανική πίστη, οι τράπεζες κατάφεραν να ενισχύσουν το επιτοκιακό περιθώριο. Σε αυτό βοήθησε η αύξηση των εξυπηρετούμενων δανείων (νέα πιστωτική επέκταση και περαιτέρω μείωση κόκκινων δανείων). Τα επιτοκιακά έσοδα αναμένεται να ενισχυθούν και από τις αυξήσεις επιτοκίων της ΕΚΤ. Ήδη, αυτή που πραγματοποιήθηκε τον Ιούνιο ενισχύει σε ετήσια βάση τα έσοδα συνολικά κατά 200-240 εκατ. ευρώ, ενώ άλλα τόσα είναι το όφελος από τις αναμενόμενες αυξήσεις επιτοκίων μέχρι το τέλος του έτους. Σημειώνεται ότι τεχνικά η μείωση των κόκκινων δανείων μειώνει τα επιτοκιακά έσοδα καθώς δεν υπολογίζονται λογιστικά έσοδα (accruals) ενώ υπάρχει και το κόστος της τιτλοποίησης (οργανικό αποτέλεσμα).

Πηγή: capital.gr