Προειδοποίηση για διόρθωση στα χρηματιστήρια εκδίδει η JP Morgan, καθώς ο S&P 500 κινείται σε ιστορικά υψηλά και απέχει μόλις 4-5% από την τιμή-στόχο που έχει εκδώσει ο επενδυτικός οίκος για τα τέλη του έτους.

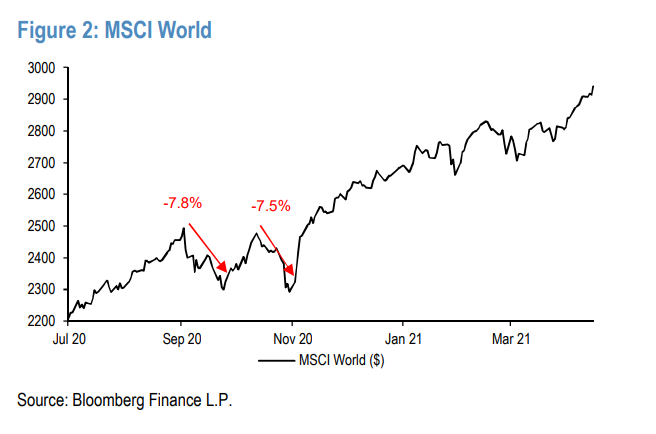

«Δεν έχουμε δει μία διόρθωση 5-10% εδώ και καιρό, από τον Οκτώβριο, και το σήμα αγοράς που έδωσε ο δείκτης VIX μετά τη βουτιά των τελών του Ιανουαρίου έχει πλέον κάνει τον κύκλο του», επισημαίνει η ομάδα στρατηγικής ανάλυσης της JP Morgan, υπό τον Mislav Matejka.

Ο οίκος εντοπίζει τρεις τεχνικές ενδείξεις που μαρτυρούν ότι το ράλι των αγορών έχει αρχίσει να γίνεται υπερβολικό:

– Οι δείκτες RSI είναι υπερ-αγορασμένοι και η αναλογία bull-bear (αισιόδοξων-απαισιόδοξων) βρίσκεται σε υψηλά επίπεδα.

– Η αναλογία στις τιμές χρυσού-χαλκού υποχωρεί στα χαμηλά του εύρους κίνησης 10ετίας, μαρτυρώντας τον εφησυχασμό της αγοράς.

– Πλησιάζουμε το Μάιο, που ιστορικά δεν είναι ένας καλός μήνας για να είναι long οι επενδυτές.

Αλλά και στο μέτωπο των θεμελιωδών στοιχείων, παρότι η JP Morgan θεωρεί ότι η συνολική εικόνα παραμένει υποστηρικτική, εντούτοις προειδοποιεί ότι το δολάριο ενδεχομένως να πιάνει «πάτο».

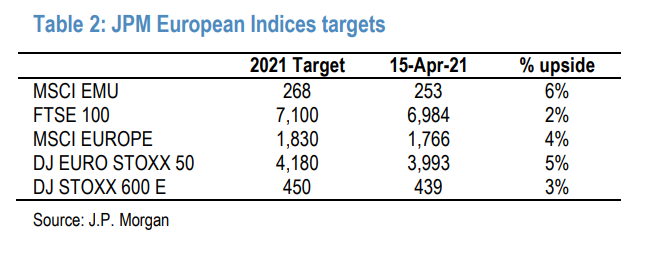

«Συνολικά, παρότι αναγνωρίζουμε ότι τεχνικά, υπάρχει η προοπτική μίας διόρθωσης, δεν θα μειώναμε την έκθεσή μας στις μετοχές σε ορίζοντα 6-9 μηνών, αλλά εξακολουθούμε να βλέπουμε τις όποιες βουτιές σαν ευκαιρίες αγορών», τονίζουν οι στρατηγικοί αναλυτές της JP Morgan. Και ομολογούν πως είναι πιθανότερο να αυξήσουν τις τιμές-στόχους τους για τα τέλη του έτους, παρά να τις μειώσουν, καθώς θα περνά το καλοκαίρι.

Το Χρηματιστήριο Αθηνών

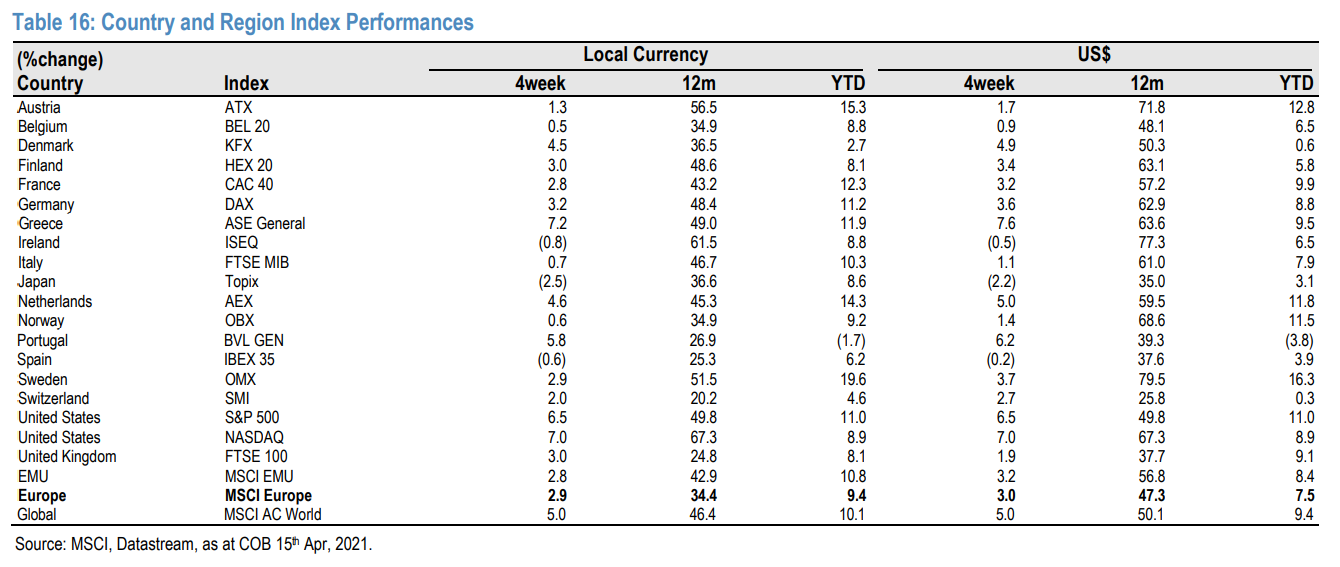

Σύμφωνα με τα στοιχεία της JP Morgan, το χρηματιστήριο της Αθήνας έχει δώσει τις καλύτερες αποδόσεις ανάμεσα σε όλες τις αγορές που παρακολουθεί ο οίκος τις τελευταίες τέσσερις εβδομάδες, με κέρδη 7,2%. Άλλωστε, το ΧΑ έχει υπερ-αποδώσει έναντι του MSCI Europe τόσο στο 12μηνο (με κέρδη 49% έναντι 34,4% του πανευρωπαϊκού δείκτη) όσο και από τις αρχές του 2021 (με +11,9% έναντι 9,4%).

Οι αναλυτές της JP Morgan προβλέπουν ότι οι εταιρείες του MSCI Greece θα εμφανίσουν αύξηση των κερδών ανά μετοχή κατά 27,6% φέτος, έπειτα από μείωση 6,2% το 2020. Σε πιο μακροπρόθεσμο ορίζοντα, οι ρυθμοί αύξησης των κερδών ανά μετοχή αναμένεται να ισορροπήσουν κοντά στο 10% ετησίως (11,5% για το 2022 και 10,5% για το 2023).

Ο οίκος υπολογίζει το P/E των ελληνικών μετοχών στο 68,9 με βάση τα εκτιμώμενα κέρδη ανά μετοχή των επόμενων 12 μηνών και την αντίστοιχη μερισματική απόδοση στο 1,3%.